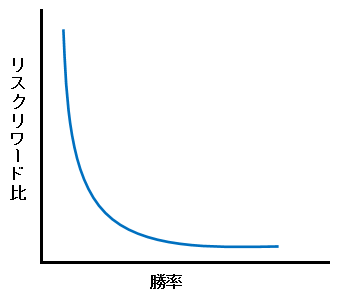

勝率とリスクリワード比は反比例の関係にあります。

勝率を上げようとすると、リスクリワード比は下がってしまいますし、

リスクリワード比を上げようとすると、勝率は下がってしまいます。

そんな中、自分の性格や生活スタイルに適している

勝率とリスクリワード比の関係性(優位性)を見つけて、

期待値>1の手法を構築していく必要があります。

単純に考えるならば、

勝率が50%ならば、リスクリワード比が1より大きくなっていれば

期待値>1の手法として成立します。

リスクリワード比が1ならば、勝率が50%を越えていれば

期待値>1の手法として成立します。

でも、、、そのルールがなかなか見つからないんですよね。

皆さん、期待値>1を見つけ出そうと

必死になって検証しているんですが、

一旦、基本に立ち返ってみましょう。

期待値>1を見つけやすい場面とは、

チャートのランダム性が少なくて方向性のある場面です。

つまり、トレンドの場面です。

トレンド場面を見つけ出して、

そのトレンド方向へ仕掛けていけば、

そのトレンドが味方になってくれて

自然と勝ちPIPSが積み重なっていくと思いませんか?

もちろん、どの程度のリミットにするのか、

どの程度のストップにするのかによって勝率は変わってきますが、

仮に、リスクリワード比を1程度にして、

つまり、リミット幅とストップ幅を同程度に設定していれば、

トレンドが味方になってくれて、その分だけ勝ちトレードが多くなり、

少なくとも勝率50%超えは期待できると思いませんか?

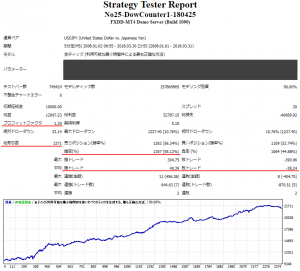

リスクリワード比を1にしてトレンドに乗った過去10年間の検証

トレンドフォロアーであれば、基本的なトレード戦略は

“トレンド場面を見つけて、そのトレンドに乗ること”

です。

このトレード戦略を細分化すると、

- トレンドをどのように定義づけするか

- エントリー条件をどのように決めるか

- 利確条件をどのように決めるか

- 損切り条件をどのように決めるか

になります。

トレンドをどのように定義づけするか

移動平均線やボリンジャーバンドを使ったり、

MACDやADXなどのサブウィンドウ系のインジケーターを使ったり、

ダウ理論を使ったり、さらには、

それらを複数組み合わせても良いでしょう。

エントリー条件をどのように決めるか

上昇トレンドなら、

下がっているところを逆張り的にエントリーするのか、

下げから上昇に転じるところを押目のようにエントリーするのか、

前回の高値抜けでエントリーするのか。

利確条件をどのように決めるか

上昇トレンドなら、

前回高値付近で決済するのか、

インジケーターの高値圏で決済するのか、

トレンド転換するまで、できるだけ引き伸ばすのか。

損切り条件をどのように決めるか

上昇トレンドなら、

前回安値割れで損切りにするのか、

固定PIPSで損切りにするのか、

トレンド転換するまで損切りしないのか。

などが一般的な条件候補です。

これらの条件を自分なりにいろいろ変えて検証し、

期待値>1を見つけるようにします。

検証トレードとしては最低でも100回ほどは行い、

結果、合計でプラス収益になっていれば手法候補になります。

そうは言っても、

「トレンドに乗るだけで

本当に期待値>1のルールが見つけられるのか?」

と思っていませんか?

そうは言っても、

「これまで自分なりに検証してみたけど、

トレンドに乗った手法で期待値>1のルールを

見つけられなかったので諦めた」

という経験をしてないですか?

期待値>1のルールが見つけられない人からすると、

疑問、不思議に思うかもしれませんが、

でも、私の経験からすると、

適切なトレンドに乗って、適切なエントリーと適切な決済を行えば

期待値>1になることは確かです。

その証拠に、と言っては何ですが、

私が自分でトレンドの定義をし、

自分でエントリー条件と決済条件を決めて

過去10年間のバックテストを行った結果を掲載します。

重要項目を確認すると、

取引回数=2371

プロフィットファクター=1.30

勝率=55.12%

リスクリワード比=40.39/38.24=1.06

となっています。

収益曲線も右肩上がりになっていて、

10年間という長期にわたって機能していますね。

ちなみに、

上記バックテストでの具体的なルールは秘密ですが、

トレンドの定義にはダウ理論を用いており、

エントリーは逆張り的に行っており、

リスクリワード比は1程度にしています。

つまり、トレンドが発生したら逆張り的にエントリーして、

同幅のリミットとストップを設定するだけの単純なロジックです。

もちろん、細かいフィルターもありますが、

適切なパラメーター設定であれば、つまり、適切な条件であれば

このように長期間に渡って機能し続けます。

当然ながら、このロジックだけに優位性があるわけではなく、

その他の組合せであっても、つまり、

その他のトレンド定義、エントリー条件、決済条件であっても

それらが機能的に関連付いていれば優位性が見られるはずです。

このバックテストは私がプログラミングしたもので、

ロジック一致場面で機械的にエントリーを繰り返した結果ですが、

実際の裁量トレードとしては、エントリー時に環境認識を行って、

より精度を上げていく作業を行います。

つまり、レジサポの存在を確認したり、通貨の強弱を確認したり、

MTF分析をしたり、指標発表の時間帯を確認したり、

市場のテーマ、雰囲気を感じ取ったり、等々。

このような環境認識を行って、エントリーポイントを厳選すれば、

機械的なエントリーよりも、さらに勝率が上がっていきます。

上記結果では、勝率が55.12%、リスクリワード比=1.06でしたが、

適切な環境認識と適切な裁量判断を加える事で、

勝率は60%超え、リスクリワード比は1.5超えにする事も可能です。

となれば、プロフィットファクターも2を越えますね。

要するに、

適切にトレンドを定義し、適切なエントリー条件と決済条件を決めれば

期待値>1のルールは見つけられますし、

それに適切な裁量判断を加えれば、より収益が増していくわけです。

今一度、”トレンドに乗る“という意味を再確認してみませんか?