投資関連のブログやニュースなどを見ていると、

ローリスク・ローリターン、ハイリスク・ハイリターン、

という言葉を目にすることがあります。

投資の世界におけるリスクとは、

値段の変動幅の大きさなどの将来の不確実性の事を表し、

投資の世界におけるリターンとは、

得られる利益量の事を表します。

そして、ローリスク・ローリターンとは、

リスクを低く抑えているならば、期待できるリターンも低くなる

という意味で、

ハイリスク・ハイリターンとは、

リスクを高く取っていれば、期待できるリターンも高くなる、

という意味ですね。

ところが、FX系の情報商材や手法を紹介している時に、

ローリスク・ハイリターンと謳ったり、

ローリスク・ミドルリターンと名乗っているものが時々あります。

どこからがローで、どこからがミドルで、どこからがハイなのか、

その境目が明確に決まっている訳ではないですが、

基本的に投資の世界というのは、

ローリスク・ローリターン、

ミドルリスク・ミドルリターン、

ハイリスク・ハイリターン

という組合せしか存在しません。

リスクとリターンは表裏一体の関係にあります。

リスクをほとんど取らずに高いリターンを得られる商材、手法は有り得ません。

もしも、ローリスク・ハイリターンを謳っているのなら、

それは 嘘 か 詐欺 か 誇大広告 です。

ローリスク・ミドルリターンとかミドルリスク・ハイリターンという表現も

言葉の綾、言い回しの問題で、ローとミドルとハイの境目がハッキリしない為の

単なる言葉遊びにすぎないと思っています。

投資では、自分の取ったリスクの分だけしか、リターンを得る事はできません。

ローリスクならローリターン、

ミドルリスクならミドルリターン、

ハイリスクならハイリターン、

を得られるようになっています。

しかし、リスクとリターンは固定の関係にあるのではなく、

自身の投資スキルを向上させる事で、リターン量を増やす事は当然できます。

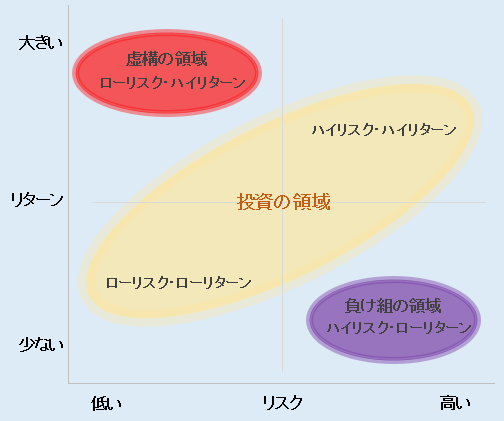

これを図で表すと以下のようになるでしょう。

横軸は取るべきリスクの量を表し、縦軸は得られるリターン量を表しています。

投資に必要な3大要素は、

マインド(心)、メソッド(手法)、マネー(資金管理)

といわれていますが、この図ではそれらの関連性も表しています。

縦軸のリターンは、メソッド(手法)を学習する事で上げていくものです。

横軸のリスクは、マインド(心)が安定するように

自分に適したリスク許容度のマネー(資金管理)量を見つけていくものです。

そしてその際注意したいのは、赤枠と紫枠です。

図の中の赤枠は虚構の領域であり、

嘘、詐欺、誇大広告の類で埋め尽くされています。

現実世界には存在せず、甘い言葉や勧誘につい乗ってしまい、

意思の弱い人がついフラフラと誘われてしまう領域です。

また、紫枠は負け組投資家の領域です。

未熟な投資スキルのままで

資金管理を無視した無謀なリスクを背負ってトレードしている人たちで、

ほとんどの個人トレーダーはこの領域に属しているといえます。

私達が目指すべきは、黄色枠で示した投資の領域に入る事です。

そして、この黄色枠内の、できるだけ上限を目指す事です。

そして、最も重要なのは、

自分に適したリスク許容度を見つける事です。

ローリスク・ローリターンが良いと決まっている訳ではないですし、

ハイリスク・ハイリターンが悪いと決まっている訳でもないです。

自分にとって心理的負担の少ないリスク許容度で

継続的に投資の領域に居られる事を第一に考えるべきですね。

では具体的に

“自分にとって最適なリスク許容度をどのように求めるか”

ですが、

これはトレードする際の取引枚数で調整します。

例えば、

デイトレなら、1回のトレードでの損切りは投資資金の1%程度でしょうか。

スイングなら、1回のトレードでの損切りは投資資金の2%程度でしょうか。

トレードする際には、損切位置を決めて、そこまでのPIPS数を求めて

そこに到達してしまった時の損失額が投資資金の1%になるように

取引枚数を調節するのが資金管理のひとつの方法です。

これが一般的な基準となるミドルリスクに相当するといえるでしょう。

ですので、その基準となる取引枚数よりも多ければハイリスクとなり、

少なければローリスクとなります。

トレーダーとしての通常の感覚なら、

この基準となる損切り額は当然受け入れた上でトレードするわけですが、

中には、1回のトレードで1%の損失を受け入れられないトレーダーもいます。

そのような場合は、取引枚数を更に少なくして、

できるだけ自分に適した、心理的負担の少ないローリスクの許容度を

見つけなければいけません。

もちろんその場合には、得られるリターンも小さくなってしまいますが。

逆に、

「投資資金の1%の損失ぐらい心理的になんでもない。

私はもっとリスクを取れる。」

という人なら、取引枚数を増やして、

ハイリスクの元でトレードを行っても良いでしょう。

そうすれば、得られるリターンも大きくなります。

しかし、ここで重要なのは、

あまりにもリスクを取り過ぎてハイリスクになってしまうと、

それはもうトレードではなく、ギャンブルの領域に移行してしまいますので、

それだけは注意しなくてはいけません。

上記の図でいうと、横軸が右端を超えるほどのリスクというのは

投資ではなく、ギャンブルの領域に入ってしまう事になります。

あくまでも

適切な資金管理の元で、認められる限界いっぱいまでのハイリスクなら取っても大丈夫

という意味です。

また、単純に

スキャルピングならローリスク・ローリターン

デイトレならミドルリスク・ミドルリターン、

スイングならハイリスク・ハイリターン、

と分類する事はできません。

少ないロット数でスキャルピングを行えば、ローリスク・ローリターンですし、

大きいロット数でスイングを行えば、ハイリスク・ハイリターンとなりますが、

大きいロット数でスキャルピングを行えば、ハイリスク・ハイリターンですし、

少ないロット数でスイングを行えば、ローリスク・ローリターンとなります。

トレードする時の時間軸がリスクの大きさを決めるのではなく、

トレードする時のロットのサイズがリスクの大きさを決めるんです。

上記の図を参考に、自分が投資の世界で勝負しているのか、

間違って他の領域に入ってしまっていないのか、自問自答してみましょう。