遅行スパンは、過去の同位置にあるローソク足との位置関係を確認する事で、

今の相場が買い優勢なのか、それとも売り優勢なのかを

教えてくれるインジケーターです。

具体的には、

スーバーボリンジャーの場合はローソク足21本分過去にずらして、

スパンモデルの場合はローソク足26本分過去にずらして、

その位置にあるローソク足よりも上にあるのか下にあるのかを確認する事で、

見ている時間軸の中期的な流れを把握できます。

しかしここでちょっと注意してほしいのが、あくまでも遅行スパンというのは、

買い優勢であるか売り優勢であるかを見る為の指標であって、

遅行スパンが陽転しているから上昇トレンドだとか、

陰転しているから下降トレンドだとかいう判断には直結していません。

(個人的見解を含む)

買い優勢と上昇トレンドは意味が違います。

売り優勢と下降トレンドは意味が違います。

たとえば、上昇トレンドならば、ある一定期間に渡って

一定の右肩上がりの波形が形成されている状態という意味に解釈できますが、

買い優勢とは、現時点で買い圧力が強い状態、ロングが有利な局面の事

を指していて、その時のチャート形状は問わないと解釈できます。

もちろん、遅行スパンが陽転したタイミングで

上昇トレンドが開始される場合もあるので、

全く別物として区別するのではなくて、

上昇トレンドは買い優勢の部分集合という意味合いとなります。

上昇トレンド⊆買い優勢

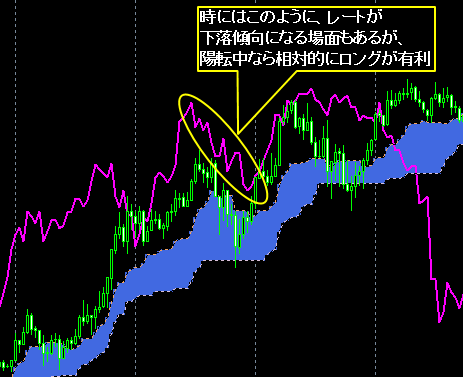

ですので、時には買い優勢、つまり遅行スパンが陽転状態にありながらも、

レートが下落傾向になっている場面もあったりしますが、

相対的には、買い圧力が強い傾向にあるので、

ロングを仕掛けた方が有利な展開となるケースが多いです。

遅行スパンの21とか26という数字に特別な意味があるのか?

私のこれまでの実践トレードでは、

遅行スパンに従った向きに仕掛ける方が勝率が高くなるのは経験済みなんですが、

でも、遅行スパンというのは、現レートを単にローソク足21本分、

もしくは、26本分後ろにずらしただけのラインなんですよね。

このようなシンプルなラインがどうして効いてくるのか?

“21” や “26” という数字に何か特別な意味があるのでしょうか?

スパンモデルFXプレミアムの著者であるマーフィー氏は、

チャート分析における”21″や”26″という数字との相性の良さに

こだわりを持っているようですが、

私のこれまでの経験を元にした個人的な見解では、21や26という数字でなくても、

21~26付近の数字で設定してあれば、どれも似たような成績になるのではないか、

と思っています。

21は良いが20に設定すると途端に成績が悪くなるとか、

26は良いが27に設定すると途端に成績が悪くなるという事はないはずです。

つまり、19でも23でも28でも、このあたりの数字であるならば、

期待値はほとんど変わらないでしょうから、

好みの数値で設定しても構わないという見解です。

では、遅行スパンのような過去の価格と現在の価格を比較する事に

どんな意味があるのでしょうか?

トレーダー心理における”ある一面“から考察してみたいと思います。

仮に、遅行スパンの数字を26としましょう。

これは、1時間足チャートなら、過去26時間前の価格、

つまり、約1日前の価格との位置関係を比較しています。

5分足チャートなら、約2時間前の価格との位置関係を比較しています。

1分足チャートなら、26分前の価格との位置関係を比較している事になりますね。

ではそれを前提として、まずは5分足チャートで考えてみましょう。

5分足チャートをメインにしているのは、おそらくデイトレーダーでしょう。

そのデイトレーダーがロングのポジションを取ったとします。

しかし、運悪くロングのポジションが含み損の状態となり、

ポジション保有からローソク足26本分、つまり、約2時間ほど経過してしまったら、

そのデイトレーダーの心理状態はどのようになっているでしょうか。

もし私が5分足メインのトレードをやっていて、

2時間経過後に含み損の状態であるならば、当然損切りを視野に入れています。

おそらく多くのデイトレーダーも似たような心理状態ではないでしょうか。

5分足メインのデイトレとして、ポジションの2時間保有はちょっと長過ぎますね。

しかも含み損での保有となれば、多くのトレーダーは損切りを検討するでしょう。

つまり、遅行スパンにおける26本前のローソク足との位置関係を比較する行為は、

2時間前にポジションを持った含み損デイトレーダーの、

我慢の限界を推し量る行為とも言えます。

そして、遅行スパンに従うとは、

2時間前にポジションを持って損切りを検討しているデイトレーダーを

更に苦しめる方向(この場合はショート)へ、

売り圧力の強い方向へのポジション取りを検討する行為とも言えます。

2時間前にポジションを取ったデイトレーダーの

損切り注文(ショート注文)が出やすいという意味では、

遅行スパンは人間心理をうまく突いたインジケーターと解釈できるかもしれません。

次に、1分足チャートで考えてみましょう。

1分足チャートをメインにしているのは、おそらくスキャルパーでしょう。

そのスキャルパーがロングのポジションを取ったとします。

しかし、運悪くロングのポジションが含み損の状態となり、

ポジション保有からローソク足26本分、つまり、26分経過してしまったら、

そのスキャルパーの心理状態はどのようになっているでしょうか。

もし私が1分足メインのトレードをやっていて、

26分後に含み損の状態であるならば、当然損切りを視野に入れています。

おそらく多くのスキャルパーも似たような心理状態ではないでしょうか。

1分足メインのスキャルとして、ポジションの26分間保有はちょっと長過ぎますね。

しかも含み損での保有となれば、多くのスキャルパーは損切りを検討するでしょう。

つまり、遅行スパンにおける26本前のローソク足との位置関係を比較する行為は、

26分前にポジションを持った含み損スキャルパーの、

我慢の限界を推し量る行為とも言えます。

そして、遅行スパンに従うとは、

26分前にポジションを持って損切りを検討しているスキャルパーを

更に苦しめる方向(この場合はショート)へ、

売り圧力の強い方向へのポジション取りを検討する行為とも言えます。

26分前にポジションを取ったスキャルパーの

損切り注文(ショート注文)が出やすいという意味では、

遅行スパンは人間心理をうまく突いたインジケーターと解釈できるかもしれません。

1時間足チャートでも同様でしょう。

私は1時間足チャートをメインにしたトレードはほとんど行っていませんが、

もし1時間足チャートをメインにしたスイングトレーダーが

ポジション保有からローソク足26本分、

つまり、丸1日経過しても含み損状態だったら、

そのスイングトレーダーはおそらく損切りを検討しているでしょう。

1日前にポジションを取ったスイングトレーダーの

損切り注文が出やすいという意味においても、

遅行スパンは人間心理をうまく突いたインジケーターと解釈できるかもしれません。

このように、どの時間軸の立場でも、

その時間軸メインでトレードをしている人にとっては、

ローソク足26本経過しての含み損状態というのは、

損切りを検討する、もしくは実行する可能性の高い時間経過といえるでしょう。

しかし、これは26本という数字特有の考え方ではなく、

先にも書いたように、21本~26本近辺の数字なら、

どれも似たような心理状態になると想像できますね。

人間の考え方には、人それぞれ、ある程度の幅がありますので、

約21本~26本程度前にポジションを持った過去トレーダー達の状況を把握して、

そのトレーダー達の損切り検討、損切り実行が出やすい時間経過を

把握するインジケーターとしては、遅行スパンは理に適っていると言えます。

世界中のトレーダーのほとんどは、

遅行スパンというインジケーターの存在を知らないですし、

遅行スパンを使っているトレーダーも、世界中ではほんの一握りでしょう。

ですので、トレーダーの多くは遅行スパンを意識しているわけではなく、

トレーダーの自然な思考展開として、21本~26本ほど経過した時点の含み損は、

トレーダーが何かしらのアクションを起こしやすい心理状態に

なっているのではないでしょうか。

もちろん要因はこれだけではないですよ。

相場を動かす材料はいくらでもあるので、

上記の考えも、数ある材料の一部分でしかないですが、

同時間軸を見ている過去トレーダーの弱みにつけこむという意味では

遅行スパンというインジケーターはとても分かりやすいですね。

私こすぎもチャートには必ず表示させているお気に入りの商材です。

→マーフィーのスパンモデルFXプレミアム詳細レビューへ